(资料图片仅供参考)

(资料图片仅供参考)

防控金融风险是防范化解重大风险攻坚战的重头戏,当前已经取得重要阶段性成果。近日,银保监会透露,金融风险从发散逐步转为收敛,一批重大隐患被“精准拆弹”,高风险影子银行规模较历史峰值压降约29万亿元,金融秩序明显好转。

所谓影子银行,主要指非银行金融机构的信贷业务,是游离于银行监管体系之外、可能引发系统性风险和监管套利等问题的信用中介体系,包括各类相关机构和业务活动。具体包括,同业特定目的载体投资和同业理财、委托贷款、信托贷款、P2P网络贷款等。

影子银行业务层层嵌套,部分资金投向不透明,监管部门难以有效控制实际杠杆率。个别银行在为企业提供融资时,借助影子银行,将短期资金提供给长期项目融资,增加了流动性风险。此外,影子银行业务还与一些违规信贷联系密切。个别银行将原本应该支持实体经济的信贷资金,通过影子银行“通道”,将“表内”信贷资金变成“表外”理财资金,为部分企业违规输入资金,积聚了金融风险。

影子银行的业务往往在多个市场、多种金融机构之间交叉运行,使得金融风险在不同市场和机构之间的传染性大大增加。高风险影子银行业务一旦失控,可能引发系统性风险。

近年来,监管部门把拆解影子银行风险作为重要工作,并将规范资管行业发展作为这项工作的重要抓手。经过持续整治,我国类信贷影子银行风险明显收敛,存量资产大幅度压降。有效遏制了资金脱实向虚,为稳定宏观经济大盘,发挥金融的逆周期调节作用,创造了政策空间。

虽然整治工作取得明显成效,但影子银行依然是当前金融工作中的潜在风险点,稍有不慎可能反弹回潮。应看到,影子银行部分产品结构复杂、杠杆水平高,隐藏风险依然较大。一些机构可能会打着金融创新的旗号,衍生出影子银行的新变种,值得高度警惕。

要加强类信贷影子银行风险监测,持续压降高风险影子银行业务。严禁多层嵌套、资金空转、脱实向虚、伪金融创新等行为。金融机构要认真落实资管新规,按时完成银行理财、信托等存量个案资管业务整改,防止再次通过交叉性金融产品无序加杠杆。监管部门应继续加强对各类影子银行业务的监测分析,做好有关应对预案,对一些跨市场、交叉性的新产品、新业务,要通过金融监管协调机制及时监管,防止出现监管空白和套利行为。

防范影子银行风险反弹,需对银行金融机构保持监管定力,督促银行等金融机构落实监管要求,切实规范整改影子银行和交叉金融业务,坚定不移推进理财业务转型,加强银行等金融机构的合规建设,更好地为实体经济服务。银行金融机构需要在服务实体经济中发挥作用,切莫为了小利迷失了金融本源。(本文来源:经济日报 作者:彭江)

猜你喜欢

猜你喜欢 每日讯息!港股CRO板块反弹,

每日讯息!港股CRO板块反弹,  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  宁波精达易主国资业绩承诺被

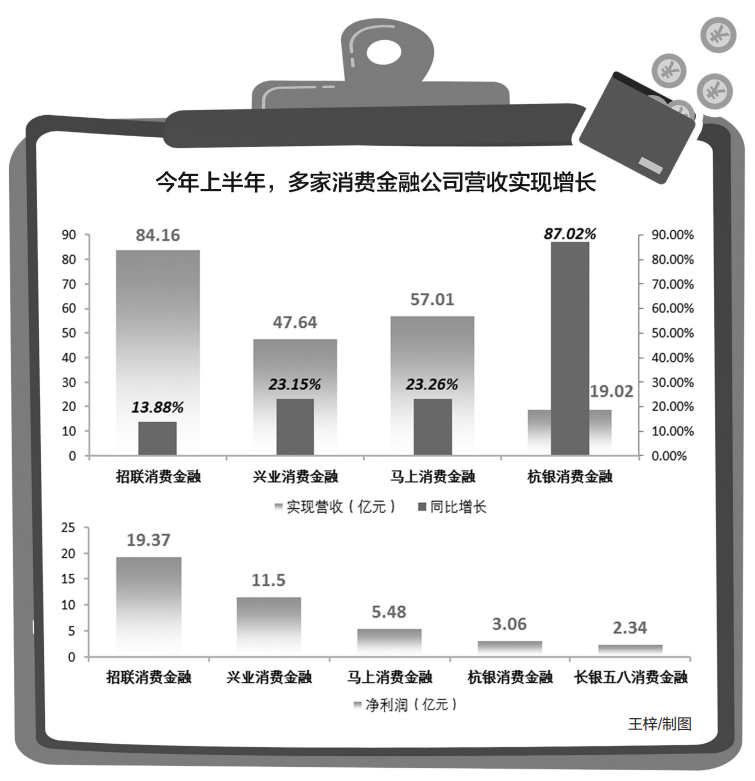

宁波精达易主国资业绩承诺被  消金业上半年经营数据公布:

消金业上半年经营数据公布:  零食第一股蕴藏巨大潜力,来

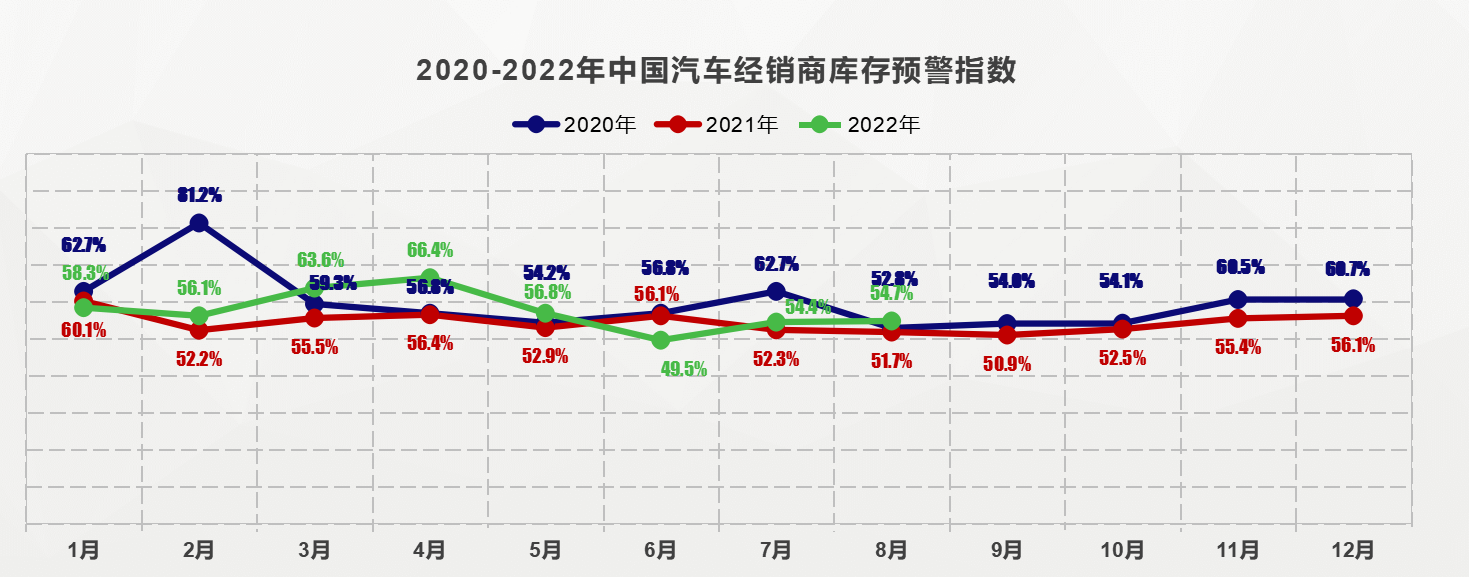

零食第一股蕴藏巨大潜力,来  8月库存预警指数表现稳定

8月库存预警指数表现稳定