来源:证券时报网 作者:裴利瑞

今年上半年的市场大跌,让投资者对“固收+”有了深刻印象。近来,监管多次对“固收+”进行了规范,其中一条便明确规定,只有含权资产(股票+可转债+可交债)比例在10%-30%的持有期偏债混合型基金,才能对外宣传为“固收+”产品,这也让“固收+”回归以固收为主、权益增强的初心。

近期,严格符合上述标准的首批标准化“固收+”基金相继获批,而于9月13日率先发行的博道和瑞多元稳健6个月持有期混合基金引发市场关注。

(资料图片)

(资料图片)

该基金拟任基金经理陈连权是博道基金的固定收益投资总监,拥有融合宏观、量化、债券等多重背景,还有15年从业经验和11年投资经验,他也是国内首批“固收+”策略实践者。他认为,“固收+”属于多目标产品,需要兼顾收益率和波动率,兼顾胜率和赔率,这种多目标也意味着需要用多元资产、多元策略去实现,他尝试用量化赋能“固收+”策略,帮助“固收+”进行复杂的资产配置和选股择券。

首批“固收+”

策略实践者

在陈连权看来,2008年中国债券市场高速发展的起点,也是股市和债市牛熊切换的转折点。也就是在这一年,他正式开始从事债券研究,迄今已经长达14年。

回顾国内债券市场14年来的发展历程,陈连权表示主要有两个阶段。

第一个阶段是从2008年到2014年,债券市场的刚兑色彩较浓,且利率周期内生于经济周期,相应的债券投资也较为简单,不需要过于复杂的分析框架。从2010年起,陈连权开始管理银行理财投顾、保本专户等“固收增强”组合,并执掌过T+0货币、保本、套息、宏观对冲等多类产品,是市场上“固收+”策略的第一批实践者。“当时管理过银行理财投顾组合以及许多保本型专户组合,其实已经是多资产配置的雏形,底层资产既有纯债、可转债,也有基金、非标,还可以参加定增,再加上当时的刚兑与保本要求,管理难度一定程度大于现在的‘固收+’。”

第二个阶段是从2014年起,债券市场的刚兑神话被打破,信用债违约频发,与此同时,利率也开启了下行周期,并迎来债券市场扩容后的第一个历史低点。在这一背景下,市场开始探讨如何在债券产品上控制风险的同时增强收益,“固收+”基金应运而生。但陈连权坦言,虽然“固收+”基金自此蓬勃发展,但一方面,市场对这一品种的定义十分模糊,一级债基、二级债基、偏债混合等品种全部被叫做“固收+”,“固收+”成为了一个大杂烩的概念;另一方面,行业对如何实现“固收+”的路径也并不清晰,简单的股债相加成为主流做法。这些问题在2019年到2021年的结构性牛市中被掩盖了起来,而一旦潮水褪去,“固收+”变成“固收-”便在所难免。

胜率要放在赔率前面

那么,到底什么才是“固收+”?

陈连权认为,“固收+”属于多目标产品,天然地需要兼顾两个目标,收益率和波动率。这就需要基金管理人必须在投资期限、波动率、收益率、流动性之间不断做平衡,在利率风险、信用风险、流动性风险、股票波动率风险之间不断做取舍,而越是偏绝对收益目标的“固收+”,这类平衡工作就越精细,单一的投资框架就越难支撑。因此,他尝试用量化赋能“固收+”策略,帮助“固收+”进行复杂的资产配置和选股择券。

比如,资产配置的逻辑是经济周期及风险周期,根据时间尺度不同,又可以包含战略性资产配置、周期性资产配置、资产风险配置、资产防御配置等多个维度。陈连权认为,资产配置并不是单纯的择时、低买高卖,这其中有许多不同的动作,既有从周期角度的资产调整,也有不判断周期但利用低相关特征的资产或因子叠加,既有根据资产本身的风险水平变动而作出的调整,也可能有触发产品战略风险线的系统性调整。

“因此,拥有一个低相关的资产矩阵可能是‘固收+’的灵魂之一。” 陈连权表示,通过量化方式的低相关因子,可以把组合在股票与债券之间、动量与价值之间、成长与低波之间进行平衡,只有东方不亮西方亮,整个组合才可能呈现出抵抗波动的韧性。

在陈连权看来,“固收+”应该把胜率放在赔率前面,而捕捉胜率恰好也是量化投资的优势。一方面,量化投资的渔网足够宽,它可以把每个资产的赔率和胜率形成函数,并对应不同的仓位;另一方面,量化投资对市场的敏感度足够高,可以更高效率地对市场变化做出反应。

当前更适合量化投资

回望市场,2019年到2021年的结构性牛市有着明显的龙头特征,各行各业集中度提升,流动性和盈利效应向龙头企业聚集,把核心资产估值抬得过高,进而导致拥挤过度,此后又形成踩踏。

站在当前时点,陈连权认为,国内经济环境较为复杂,仍然处于新旧经济的过渡阶段,因此增长动力受限。在利率价格被往下引导的过程中,银行间流动性充裕,可能会使得股票的结构性行情从龙头向二线成长下沉,这也是今年中小盘行情背后的主要原因。

虽然去年以来风格多有反复,但如果想要真正发生趋势性的风格切换,则需要内生的经济腾飞,或者外生的市场扩大,而当前仍不具备这些客观环境,后市大概率仍将延续中小盘行情。

“中小盘行情意味着选股的带宽要拉开,量化策略在宽度上的优势就出来了。”陈连权表示,中小盘标的数量较多且难以覆盖,持仓也要更为分散,量化投资可以通过模型和因子捕捉“更多、更可见、更持久”的超额收益,灵敏适应当前的市场风格。

(文章来源:证券时报网)

猜你喜欢

猜你喜欢 世界热点!七大私募热议港股

世界热点!七大私募热议港股  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  江南布衣净利润同比减少13.6

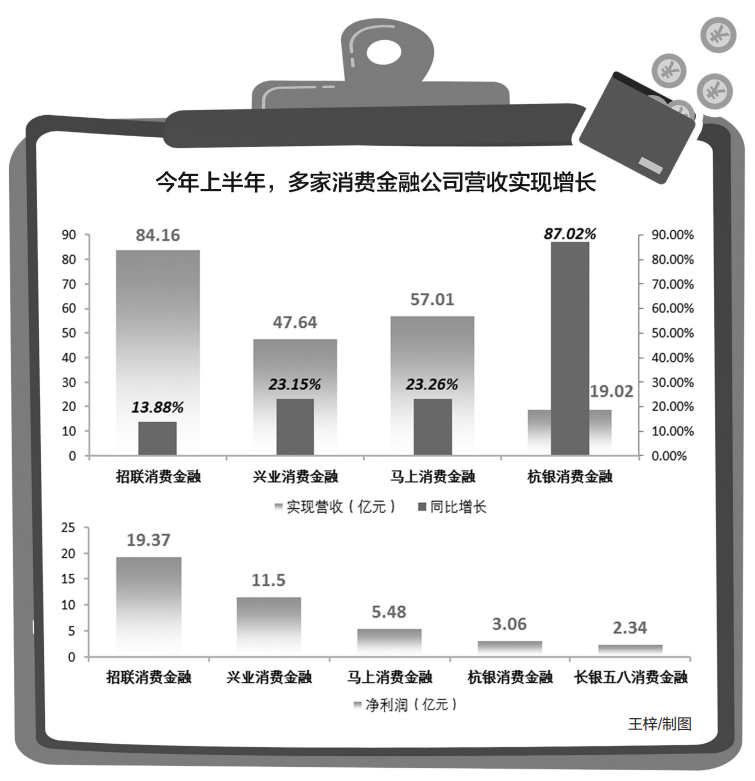

江南布衣净利润同比减少13.6  消金业上半年经营数据公布:

消金业上半年经营数据公布:  大唐高鸿智联获得“2022盖世

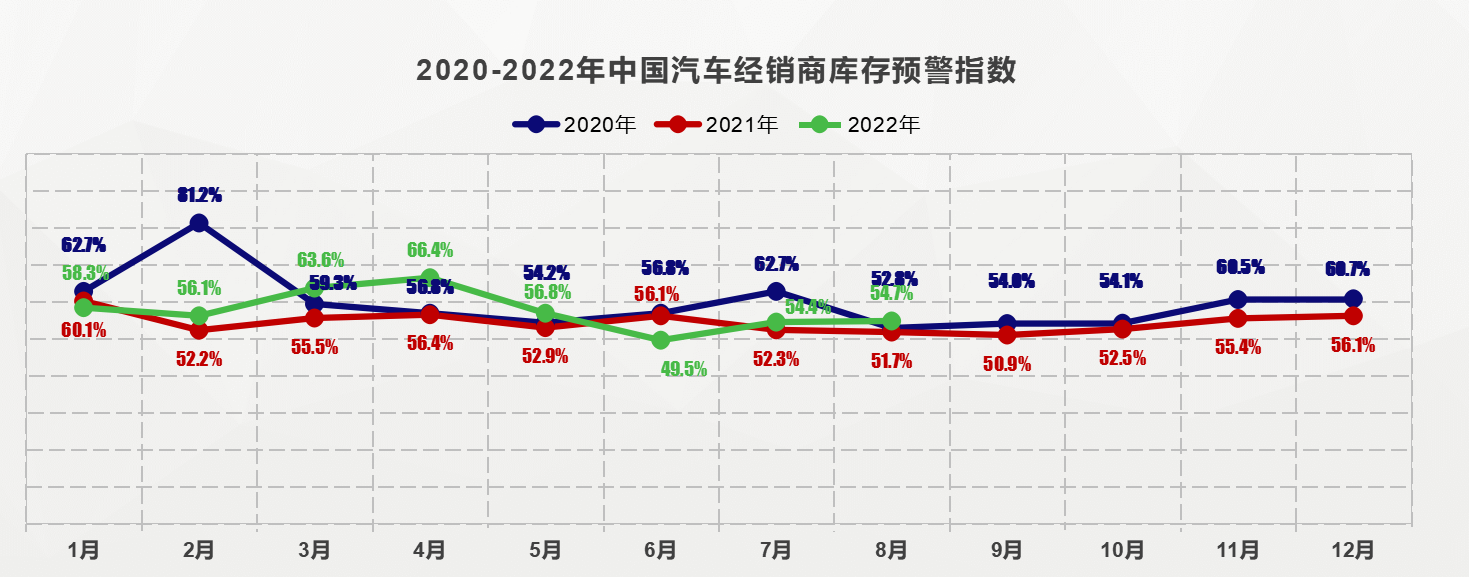

大唐高鸿智联获得“2022盖世  8月库存预警指数表现稳定

8月库存预警指数表现稳定