在8月降息后,9月贷款市场报价利率(LPR)按兵不动。

(资料图片)

(资料图片)

中国人民银行授权全国银行间同业拆借中心公布,2022年9月20日贷款市场报价利率(LPR)为:1年期LPR为3.65%,5年期以上LPR为4.3%,均保持不变。

累计来看,今年以来,1年期LPR和5年期以上LPR累计分别下调了15个基点和35个基点。其中,5年期以上LPR上一次调整时间为今年8月,下调15个基点。

对房地产市场而言,更能反映按揭贷款利率走向的即是5年期以上LPR。作为房贷报价的参考基准,5年期以上LPR的调整会影响到购房者的房贷,即LPR下行意味着月供额度降低,也就是购房成本有所降低。

按照规定,新发放首套个人住房贷款利率不得低于相应期限LPR(按9月20日5年期以上LPR为4.3%);二套个人住房贷款利率不得低于相应期限LPR加60个基点(按9月20日5年期以上LPR计算为4.9%)。

另按照今年5月15日,中国人民银行、中国银行保险监督管理委员会发布《关于调整差别化住房信贷政策有关问题的通知》,对于贷款购买普通自住房的居民家庭,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点,二套住房商业性个人住房贷款利率政策下限按现行规定执行。

由此,目前首套房贷利率下限调整为4.1%。

贝壳研究院市场分析师刘丽杰指出,8月,1年期和5年期以上LPR非对称下降,特别是5年期以上LPR超预期下降15个基点。降息效果的释放需要一定时间来观察,因此短期内连续下调LPR的迫切性不大。当前货币环境整体宽松,后期政策重点是打通宽货币向宽信用的传导链条,才能促进信贷投放的平稳增长,增强货币的流动性。

按照贝壳研究院监测数据,受8月22日5年期以上LPR下调的影响,9月百城房贷利率均有所下调,截至9月19日,已有86城房贷主流利率低至首套4.10%,二套4.90%的下限水平。就首套房贷主流利率来看,一线城市均高于下限水平。利率变化来看,本月厦门首套房贷主流利率下调幅度最大,达到45BP,东莞和长沙首套主流利率均下调35BP。

分城市线来看,一线城市房贷利率最高,首套平均为4.6%,二套平均为5.13%,二三线城市平均利率水平接近下限。从利率下调幅度看,三四线城市房贷利率同比降幅最大,首二套利率同比降幅分别为166BP和117BP。

按照贝壳研究院测算,以首套房100万元商业贷款本金,30年期等额本息还款计算,平均每月可减少月供约1013元,需偿还的利息总额减少约36万元;一线城市房贷利率同比降幅最小,首二套利率同比降幅仅65BP和55BP。

刘丽杰认为,后期市场的修复需要宽松信贷环境的支持。利率低、放款快有助于降低购房成本、加快购房流程,在一定程度上促进了前期市场的阶段性修复。当前市场修复受阻,后期市场的修复仍需要宽松的信贷环境作为基础。当前部分一二线重点城市房贷利率水平仍高于下限,未来仍有下调空间。

猜你喜欢

猜你喜欢 播报:3期临床数据惊艳,荣

播报:3期临床数据惊艳,荣  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  复星系减持两公司 港股复星

复星系减持两公司 港股复星  前8个月山西省一般公共预算

前8个月山西省一般公共预算  精彩回顾 _ 亮相iFX EXPO

精彩回顾 _ 亮相iFX EXPO  8月库存预警指数表现稳定

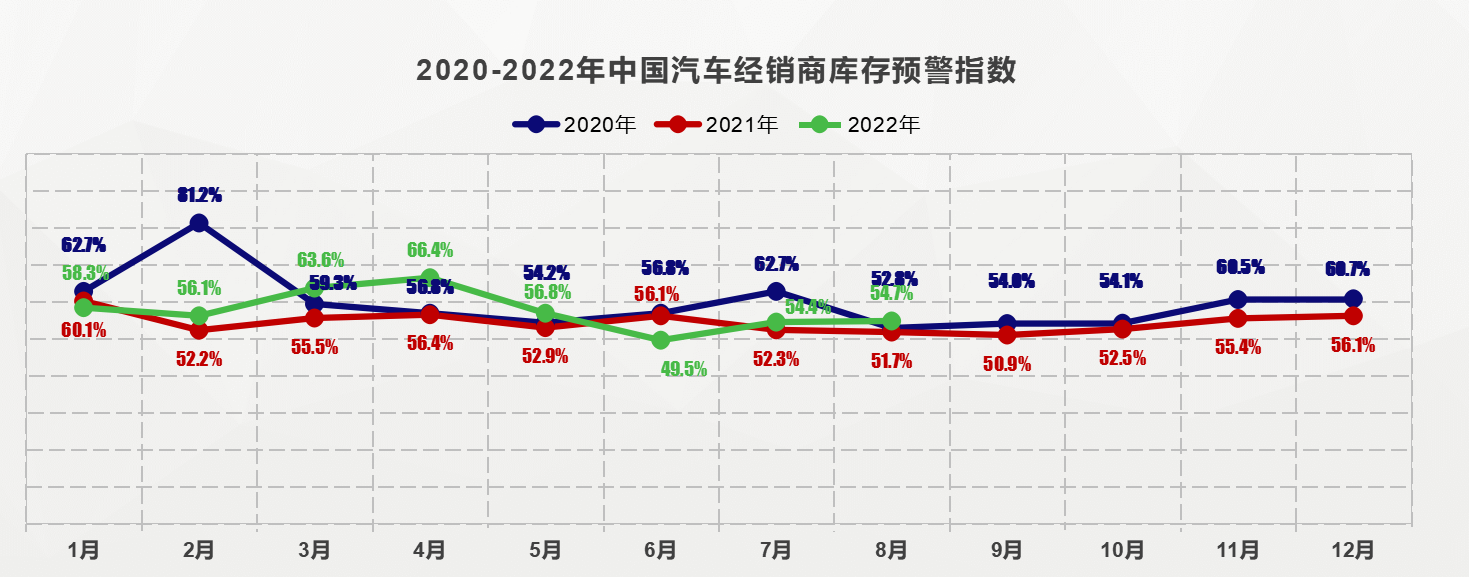

8月库存预警指数表现稳定