(相关资料图)

(相关资料图)

“十一”假期过后,中国人民银行(下称“央行”)公开市场迎来大规模逆回购到期。10月8日至10月14日的7个工作日累计有9680亿元逆回购到期。其中,10月8日就有6110亿元逆回购到期。

大规模逆回购到期对应的是前期大规模的投放。仲量联行大中华区首席经济学家兼研究部总监庞溟对记者表示,“十一”假期的前一周,央行通过开展7天期及14天期逆回购操作,在公开市场完成投放8780亿元,旨在呵护资金面整体保持宽松,平稳跨月、跨季。

从近两日的公开市场操作来看,10月8日,央行开展170亿元7天期逆回购,实现净回笼5940亿元;10月9日,央行进一步缩量,仅开展20亿元7天期逆回购,实现净投放20亿元。两日操作利率均维持2%不变。

光大银行金融市场部宏观研究员周茂华对记者表示,节后央行公开市场操作回归低量,符合以往操作惯例。目前市场显现“节后效应”,流动性偏宽松。央行通过公开市场操作,回收过剩流动性,推动资金面缓步向合理充裕收敛,以避免流动性过度。同时,通过适度的投放满足机构流动性需求,确保流动性保持合理充裕。

资金价格也反映出当前流动性较假期前充裕。据全国银行间同业拆借中心数据显示,9月29日、9月30日DR007加权平均利率分别为2.1321%、2.0919%,10月8日已降至1.5421%,截至10月9日14时,DR007加权平均利率为1.4675%。

“在公开市场操作规模、流动性等数量型指标之外,作为观察流动性松紧程度最直观、最准确、最及时的价格型指标,银行间质押式回购市场短端利率整体回落,显示市场流动性无忧。”庞溟认为。

庞溟进一步表示,考虑到假期后现金回流趋势、9月末财政集中支出带来资金投放、10月初政府债券发行量小于到期量带来净缴款额为负数等诸多因素,节后市场流动性继续平稳,预计短期内央行在公开市场上将继续低量开展逆回购。

谈及短期内逆回购操作利率是否有进一步下调的可能,周茂华认为,前期央行接连出台增量接续政策,政策效果逐步释放。从目前国内宏观经济、金融环境、外部均衡等角度看,短期进一步下调政策利率的可能性偏低,但预计央行会继续引导金融机构合理降低实体经济尤其是薄弱环节、重点新兴领域的融资成本。

猜你喜欢

猜你喜欢 【当前热闻】美股波动率居高

【当前热闻】美股波动率居高  主体持续扩大、商品结构持续

主体持续扩大、商品结构持续  5G网络数字孪生|思特奇荣获T

5G网络数字孪生|思特奇荣获T  复星系减持两公司 港股复星

复星系减持两公司 港股复星  1-8月深圳经济保持恢复发展

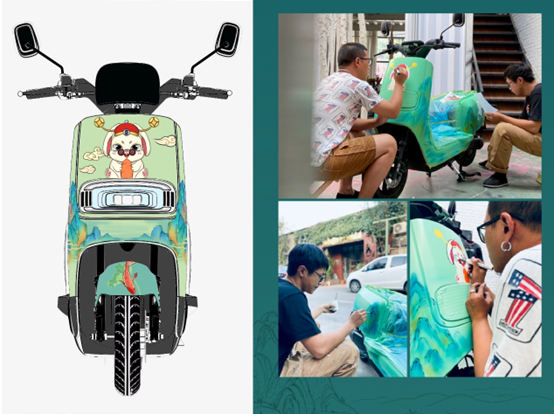

1-8月深圳经济保持恢复发展  电动车上的东方美学,新日幻

电动车上的东方美学,新日幻  市民申领热情高涨 河南洛阳

市民申领热情高涨 河南洛阳