(资料图片仅供参考)

(资料图片仅供参考)

日前,证监会批复了8家券商科创板做市商资格,这意味着科创板落地做市商机制近在咫尺。早在5月,证监会就对科创板做市业务进行了交易和监管安排,发布了《证券公司科创板股票做市交易业务试点规定》。7月份,上交所又发布并施行了《上海证券交易所科创板股票做市交易业务实施细则》和《上海证券交易所证券交易业务指南第8号——科创板股票做市》。

什么是做市商制度?根据证监会《试点规定》第二条的定义:科创板股票做市交易业务,是指证券公司为科创板股票或存托凭证提供双边报价等行为。双边报价是什么意思呢?好比有家烟酒小店,明码标价,客户要买烟酒,就去按照标价购买。同时这个店又回收酒,报一个比卖价便宜的价格,小店形成既收酒又卖酒的双边报价,这就是做市,买卖差价就是小店的利润。与做市交易相对的,是买卖双方直接见面交易的方式,没有做市商赚差价,价格的产生随行就市,这就叫竞价,价高者得之。

换句话说,做市商就是提供即时交易服务的市场参与者,通过设立买卖报价提供即时性服务,以出清所有满足价格要求的交易指令,保证交易的即时性和证券价格的连续性。

流动性是一个市场是否有效和稳定的根本性要素。做市商有助于提升市场流动性、强化价格发现功能。从海外经验来看,纽约证券交易所(NYSE)及纳斯达克(NASDAQ)均采用集合竞价与做市商并行的交易制度。比如,纳斯达克市场新上市公司要求须有做市商参与交易,以改善创新及中小企业流动性。

有人疑虑,实行做市商制度,会不会形成垄断?的确,从理论上讲,无论是垄断性做市商制度还是竞争性做市商制度,都有其天然的缺陷,即利用自己所处的信息不对称的优势地位侵害其他投资者的权益。正是在这一背景下,国际市场强监管背景下,传统的做市商制度演变成了竞价制度+竞争性做市商制度的混合型做市商制度。

科创板推出的试点,就是“竞价制度为主,做市商制度为辅”的混合交易,即竞价和做市兼容的交易模式。如果买卖双方人数众多,交易活跃,做市商活跃交易的作用不明显。但是对于交易不活跃的公司,做市有特殊价值。一般讲,大市值公司大多数情形下交易是比较活跃的,但小市值公司容易被冷落和边缘化,所以做市对活跃小市值公司交易的作用体现得会更明显。某种意义上看,科创板引入混合做市交易,属于对小市值股票的未雨绸缪。

中小企业融资难的问题是一个世界性的问题,其根本原因之一即中小企业与资金供给者之间存在着强烈的信息不对称。而做市商通过对做市证券特别是其他做市的中小企业证券进行信息处理的基础上进行报价,并向投资者提供全方位的研究报告及投资建议,这对于提高中小企业证券的知名度,改善其证券定价低估的状况,并最终缓解中小企业融资难问题,具有十分重要的作用。

由此可见,在现行集合竞价交易基础上,通过做市商双边报价服务以及融资融券等配套安排,有助于加强市场的流动性。同时通过做市商专业的定价模型和研究能力,强化市场价格发现功能,有助于提高市场稳定性,缓解流动性不足或情绪化交易下价格大幅波动。这也正是做市商制度能成为全球大多数资本市场共同选择的交易制度的原因所在。

科创板开市3年多以来,稳步试点注册制,统筹推进发行、上市、信息披露、交易、退市等基础制度改革,各项制度安排经受住了市场检验。如今,在竞价交易基础上,引入做市商机制,将有助于进一步提升科创板股票流动性、增强市场韧性,更好推进板块建设。同时也标志着我国交易制度进一步完善,进一步向海外成熟市场靠拢,有利于科创板发挥重要作用,成为我国“科创突围”重要驱动力之一。

猜你喜欢

猜你喜欢 报道:港股异动 | 药明生

报道:港股异动 | 药明生  主体持续扩大、商品结构持续

主体持续扩大、商品结构持续  5G网络数字孪生|思特奇荣获T

5G网络数字孪生|思特奇荣获T  正邦科技资产出售引市场关注

正邦科技资产出售引市场关注  9月A股大宗交易活跃度明显攀

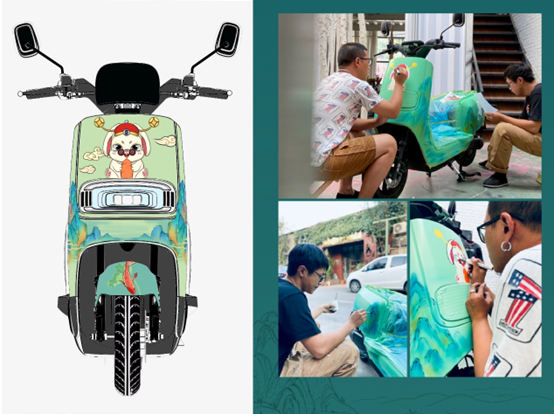

9月A股大宗交易活跃度明显攀  电动车上的东方美学,新日幻

电动车上的东方美学,新日幻  9月新能源车零售销量预计为5

9月新能源车零售销量预计为5