7月14日,广发银行针对IPO“终止辅导”一事进行了回应。广发银行表示,近日,前期辅导机构将广发银行辅导工作状态变更为“终止”,仅是对2011年辅导工作状态的确认及更新,并不会改变或影响该行后续发行上市的目标与计划。

“2011年5月,本行向相关监管机构报送了首次公开发行辅导备案申请,并请辅导机构对本行开始了首次公开发行辅导工作,其后因本行发生重大股权变更,同时综合考虑当时外部市场走势等各方面因素,事实上已经停止了上市辅导工作。”广发银行指出。

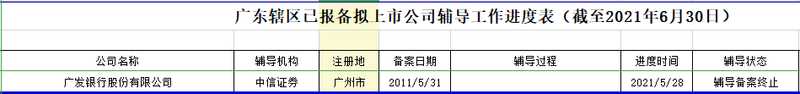

近日,广东证监局网站披露的最新一期广东辖区已报备拟上市公司辅导工作进度表显示,广发银行目前辅导状态已经变更为“辅导备案终止”,辅导机构为中信证券,进度时间为2021年5月28日。

广发银行还表示,“2016年中国人寿成为单一最大股东以来,本行坚持党建引领,充分发挥股东优势、协同优势,积极夯实经营管理,强化合规内控和风险管控,业务发展向上向好,实现质量、规模、效益稳步提升,持续夯实公开上市的经营、财务、公司治理基础,后续将根据业务发展和资本补充需要择机启动公开上市。”

蓝鲸财经关注到,4月6日,北京产权交易所登出广发银行增资项目公告,广发银行拟募集资金不超过400亿元,对应持股股份不超过47亿股,募集资金扣除相关费用后,全部用于补充核心一级资本。

对此,中国人寿决定斥资174亿认购广发银行增发股份。5月26日,中国人寿公告称,拟以约每股8.81元的价格,认购约19.83亿股广发银行拟增发股份,总对价不超过174.75亿元。

广发银行2020年年报显示,2020年,广发银行全年营业收入805.25亿元,同比增长5.52%;净利润138.12亿元,同比增长9.79%;不良贷款率1.55%,拨备覆盖率178.32%。

2020年,广发银行资本充足率水平有所下降。截至2020年末,广发银行核心一级资本充足率、一级资本充足率、资本充足率分别为7.80%、9.85%、12.5%,较上年末分别下降0.55个百分点、0.8个百分点、0.06个百分点。

天眼查显示,广发银行的第一大股东为中国人寿,持股比例为43.686%;第二大股东和第三大股东分别为国网英大国际控股集团有限公司和中信信托有限责任公司,持股比例均为15.647%;江西省交通投资集团有限责任公司、中航投资控股有限公司、广东粤财投资控股有限公司、华晨汽车集团控股有限公司、江苏苏钢集团有限公司等其余股东持股比例均低于10%。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  宁波银行申请元宇宙商标 是

宁波银行申请元宇宙商标 是  微淼商学院:防诈骗,普及财

微淼商学院:防诈骗,普及财  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇