于南粤银行而言,凛冬已至?

日前,南粤银行披露了2021年的经营业绩,表现难言如意。数据显示,该行出现了资产负债规模齐缩减、营收净利双下滑的状况,尤其以净利润降幅显著,逾70%。

值得一提的是,2021年是南粤银行5年战略规划的收官之年,而现状皆不及预期,且差距不小。其中,净利润尚未达到目标值的1成水平。

主要经营指标表现不容乐观的同时,南粤银行的资产质量也背负一定压力,不良率有所抬头、拨备率有所下跌。

记者梳理发现,南粤银行经营业绩的倒退,或绕不开滑坡的股东质量。该行第三、四大股东深陷债券违约、“老赖”泥潭,且分别进入破产重整和清算阶段。此外,该行核心管理层的变动较为频繁。

5年战略规划收尾净利润未达目标值1成

联合资信2019年5月20日出具的评级报告显示,南粤银行曾制定2017—2021年发展战略规划。在规划的蓝图中,截至2021年末,南粤银行的资产规模将突破5000亿元,净利润将超过45亿元,不良贷款率将控制在1.25%以内。然而,理想很丰满,现实很骨感。

日前,南粤银行在上海清算所发布了2022年度同业存单发行计划,拟计划发行额度为430亿元,与2021年度的备案额度持平。其中也披露了该行2021年全年未经审计的经营状况。总体而言,不容乐观。

第(五)项“财务状况”显示,南粤银行资产、负债规模齐“缩表”。截至2021年末,该行资产规模为2062.53亿元,较2020年末的2398.83亿元,缩减了336.3亿元,降幅为14.02%;负债规模为1872.61亿元,较2020年末的2218.69亿元,缩减了346.08亿元,降幅为15.6%。

无独有偶,南粤银行在经营效益上同样不乐观。报告期末,该行实现营业收入32.52亿元,较2020年末减少了16.55亿元,降幅为33.73%;净利润为4.23亿元,较2020年末减少了11.1亿元,降幅为72.41%。

不过,在第(四)项下的“业务指标完成情况”中,南粤银行披露的部分数据与第(五)项“财务状况”下的数据有所出入。数据显示,截至2021年末,该行资产总额为2062.53亿元,比去年年初减少343.32亿元,降幅14.27%;负债总额为1872.61亿元,比去年年初减少349.10亿元,降幅15.71%;净利润4.23亿元,同比降幅72.52%。

值得注意的是,2021年是南粤银行5年战略规划收尾之年,而该行的资产规模与净利润皆不及预期,且差距不小。据记者计算,南粤银行截至2021年末的资产规模为2062.53亿元,距离战略目标5000亿元尚差2937.47亿元,没有完成规划的一半;2021年的净利润为4.23亿元,距离战略目标45亿元尚差40.77亿元,仅完成了规划的9.4%。

事实上,在南粤银行实施战略规划的5年时间里,该行的经营业绩面临一定压力。

联合资信发布的评级报告显示,2016-2019年末,南粤银行的资产规模分别为2038.60亿元、2178.97亿元、2049.23亿元、2062.68亿元。可以发现,该行在2018年也曾出现资产规模“缩水”的情况,降幅约5.95%;负债规模亦“缩水”,为1897.94亿元,较2017年末的2038.50亿元,降幅为6.90%。

南粤银行2018年资产规模缘何收缩?联合资信披露了个中原因。报告显示,为保证整体的资金收益率,南粤银行近年来的投资信托及资产管理计划力度较大;2018年以来,该行同业资产配置规模持续收缩,且随着监管政策的收紧,其投资资产结构逐步调整,资产规模有所下降。

此外,2016-2019年末,南粤银行分别实现营业收入55.72亿元、53.69亿元、53.16亿元、56.48亿元,实现净利润12.63亿元、13.28亿元、14.37亿元、16.44亿元。可以发现,2017-2018年该行连续两年增利不增收。

此外,同业存单发行计划显示,2019-2021年末,该行的净息差分别为2.52%、2.03%、1.25%;资产利润率为0.80%、0.69%、0.19%;成本收入比为38.22%、37.81%、55.98%。

众所周知,净息差、资产利润率和成本收入比是衡量一家银行盈利能力的主要指标,而南粤银行上述三项指标全部处于恶化状态,从侧面反映出了该行盈利水平下滑的原因。

值得一提的是,南粤银行除了资产负债、营收净利均下滑之外,该行的资产质量也呈下行趋势。数据显示,截至2021年末,南粤银行的不良贷款率为1.62%,较2020年末的1.15%上升0.47个百分点,且距离战略目标值(1.25%)尚差0.37个百分点;拨备覆盖率为230.28%,较2020年末的292.70%下降62.42个百分点。

经营基本面表现虽不及预期,但衡量资本充足水平的其中一项指标有所上升。截至2021年末,南粤银行的资本充足率为13.03%,较2020年末的12.80%上升0.23个百分点。

两大股东破产内控面临挑战

在经营水平难言达标、距离战略规划目标差距较大的同时,南粤银行的股东质量也禁不起“推敲”。

上述同业存单计划显示,截至2021年末,南粤银行的前十大股东分别为广东粤财投资控股有限公司、湛江晨鸣浆纸有限公司、新光控股集团有限公司、深圳市金立通信设备有限公司、广东大华糖业有限公司、香江集团有限公司、广东恒兴集团有限公司、广东省广晟控股集团有限公司、湛江市基础设施建设投资集团有限公司、广东华翔保致投资开发有限公司。其中,广东粤财控股持股59.35%,对南粤银行拥有绝对控制权。

值得注意的是,南粤银行第三、四大股东均已进入破产程序。

第三大股东新光控股集团有限公司,持股6.71%,自2018年三季度发生债券违约事件后,多次被纳入失信被执行人名单,目前已进入破产重整阶段;第四大股东深圳市金立通信设备有限公司,持股3.61%,于2017年开始出现经营危机,且多次成为失信被执行人,目前已进入破产清算阶段。

联合资信在评级报告中指出,需要关注股东破产重整与清算,对南粤银行的信用风险状况造成的影响。

除因股东质量欠佳而造成信用风险之外,南粤银行的内控系统也面临一定挑战。

2月18日,据中国银行间市场交易商协会发布的“2021年度银行间债券市场自律处分汇总情况”,南粤银行赫然在列。据披露,南粤银行作为银行间债券市场做市商,在开展做市业务时参与了倒量虚假交易。2020年四季度多个交易日内,该行参与了多组当日较短时间内卖出后买入、价量相同的闭环交易。

此外,记者注意到,伴随着经营状况承压、股东质量下滑,南粤银行的核心高管变动也较为频繁。

2月22日,联合资信发布的信用评级公告显示,南粤银行控股股东粤财控股党委委员、副总经理刘祖前已被任命为该行党委书记。在此之前,该行党委书记由董事长蒋丹暂时兼任。

在蒋丹任董事长之前,南粤银行的董事长是韩春剑。据湛江人大网公开信息,韩春剑2005年初即出任南粤银行董事长,彼时该行名为“湛江市商业银行”;2019年4月,韩春剑卸任董事长,但保留了党委书记的职务,经计算,其执掌南粤银行达14年左右;2021年10月,韩春剑被免去党委书记职务,由董事长蒋丹临时负责党委工作。

南粤银行何时能完成战略规划目标?股东质量何时能全面回升?记者将保持关注。 (记者谢奀国实习记者刘锦桃)

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  686亿元!今年长三角铁路建

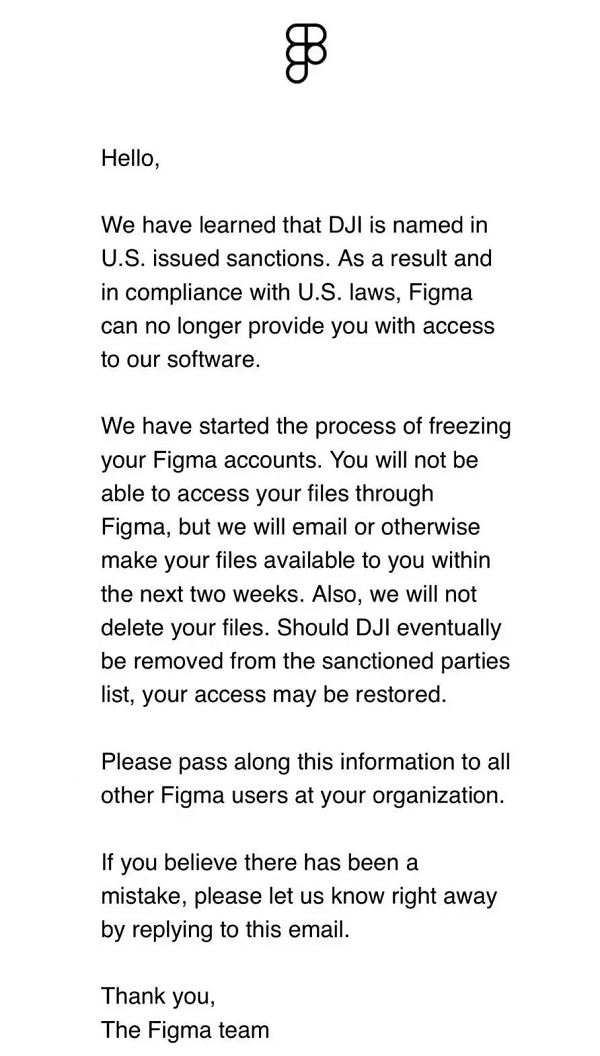

686亿元!今年长三角铁路建  受“Figma封禁大疆”消息影

受“Figma封禁大疆”消息影  恒大新能源汽车公司成为被执

恒大新能源汽车公司成为被执