由两家城商行合并组成不足一年的辽沈银行,近期披露了首份年度报告。

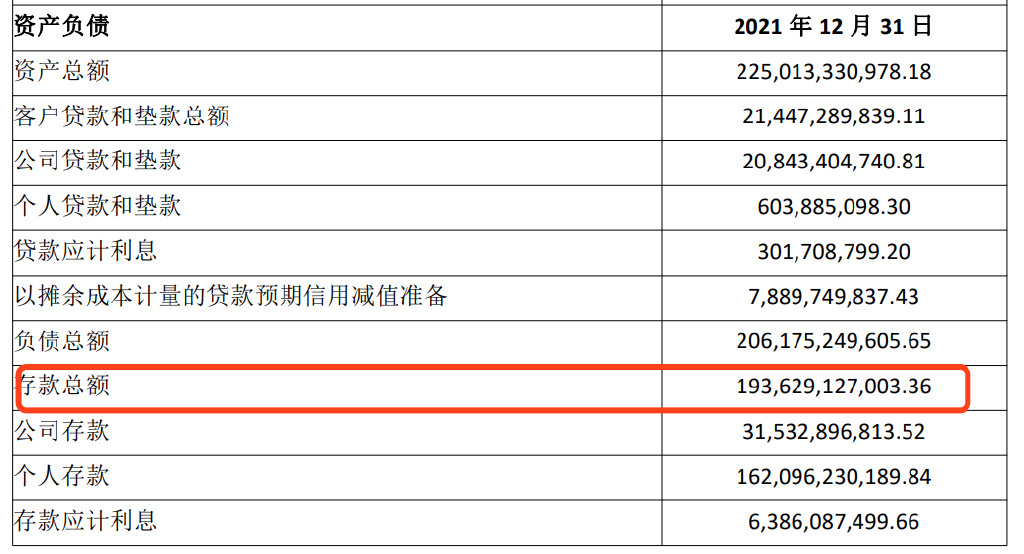

报告期内,该行营业收入和净利润均呈现负增长。2021年,辽沈银行实现营业收入-4.74亿元,实现归属于母公司的净利润-11.9亿元。截至报告期末,资产总额为2250.13亿元,负债总额为2061.75亿元,不良贷款率为6.02%,拨备覆盖率为600.13%。

财报显示,2021年,该行净利差和净息差分别为-1.51%和-1.23%;利息收入6.79亿元,利息支出20.85亿元,利息净收入-14.06亿元。资本充足率方面,截至2021年末,该行核心一级资本充足率为21.98%,一级资本充足率为21.98%,资本充足率为24.98%。

对于去年营业收入为负数,该行表示,这主要是息差倒挂导致,后续将改善息差,力争用一至两年时间全面化解流动性风险、用三年时间实现扭亏为盈、用三年时间修复资产负债表。此外,该行将改善资产结构,从增收入手提升收益水平;改善负债结构,从降成本入手改善付息水平等。

IPG首席经济学家柏文喜告诉时间财经:“辽沈银行的营收呈负数,说明企业的收入模式乃至商业模式出了问题,如此下去肯定无法维持可持续经营,需要从商业模式和收入模式、成本模式上去进行综合性和系统性调整。而净利润的亏损说明企业的经营环境或者经营模式、运营水平出了问题,从辽沈银行描述的作为银行主营业务收入的息差收入为负的情况来看,确实是企业的经营环境和经营模式出了重大问题,因此仅仅靠收入模式的调整很难扭转企业目前的窘境,而且也很难维持该银行的可持续经营。因此,辽沈银行可能需要从企业战略层面进行全面梳理和检讨,并作出必要的调整与转型,才能从经营层面逐步走出目前的困境。”

公开资料显示,辽沈银行是辽宁省首家省级城商行,其正式成立于2021年6月7日,由8家国资股东共同设立,并于2021年9月30日完成了对辽阳银行和营口沿海银行两家高风险银行的合并,承担着金融改革化险的任务。天眼查App显示,辽沈银行第一大股东为辽宁金融控股集团,其持股52.5%,第二大股东为辽宁交通建设集团,持股25%。

令人匪夷所思的是,2021年,辽沈银行吸收存款1936.29亿元,发放贷款和垫款总额仅为214.47亿元,而辽沈银行需要支付的利息为20.85亿元,收到的利息收入为6.79亿元。

也就是说,2021年,辽沈银行吸收了接近2000亿元的存款,但却只放出去200多亿元的贷款。

对于为何将近2000亿元的存款,却仅发放出去200多亿元的贷款一事,时间财经多次联系辽沈银行方面,截至发稿,未获回复。

柏文喜认为,此事说明这家银行的展业层面或已经无法维持正常运转,可能是在企业治理方面或者行业监管中发生了重大问题或危机,需要尽快完善企业治理并化解监管危机,否则企业运行将无法有效持续。

具体来看,存款结构方面,报告期内,该行定期存款比重较大,为82.63%,导致付息率高,成本压力大。个人客户存款占比也比较大,为83.71%,对公客户存款占比仅为16.29%,结构不尽合理。

对此,辽沈银行称,调整存款结构方面,后续将开展以下工作:第一,明确工作目标。要立足于公司当前的业务现状,从传统银行业务出发,从基础业务做起,通过做大线下网点储蓄存款规模、增加战略客户和机构客户存款,持续加大同业合作,引流金融市场资金,加强资金管理和调度等多项措施,把控流动性风险。第二,将机构存款作为对公存款增长的重大带动。加强与省市财政、国资发改、经信等渠道对接,做大机构业务基础优势。第三,夯实储蓄存款基础,把营业网点作为增加储蓄存款的重要阵地。

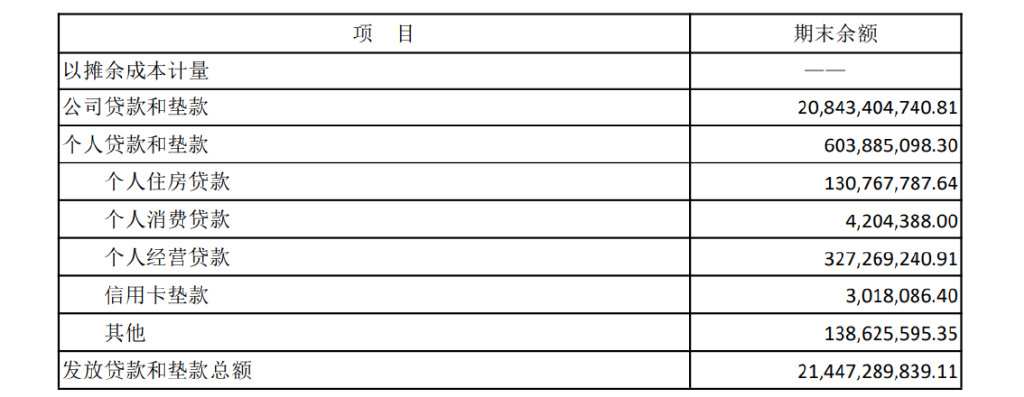

发放贷款和垫款方面,公司贷款和垫款余额208.43亿元,占比97.18%;个人贷款和垫款余额6.04亿元,占比2.82%。个人贷款和垫款分为五类,其中,个人住房贷款余额1.31亿元,个人消费贷款0.04亿元,个人经营贷款3.27亿元,信用卡垫款0.03亿元,其他1.39亿元。

辽沈银行年报并未对年内发放贷款较少作出解读。不过,对于改善资产结构,辽沈银行表示,将从增收入手提升收益水平。一是加大优质信贷项目投放。二是积极开拓票据业务,平衡流动性和收益性。三是做实同业、投行和金融市场业务。提高高收益资产占比,强化交易性非息收入的拓展能力。四是从按揭等消费信贷入手,建立零售贷款和财富业务双引流机制,提高零售业务的利润贡献。

猜你喜欢

猜你喜欢 深圳海关多举措助力企业复工

深圳海关多举措助力企业复工  广州海关强化监管优化服务

广州海关强化监管优化服务  一季度安徽自贸试验区改革创

一季度安徽自贸试验区改革创  国家统计局:4月物价整体稳定

国家统计局:4月物价整体稳定  利润不及营收的1%、市值已蒸

利润不及营收的1%、市值已蒸  深铁集团减免租金1.5亿元

深铁集团减免租金1.5亿元  八旬长者为何对魅族情有独钟

八旬长者为何对魅族情有独钟  承诺未兑现 豪车保时捷被指

承诺未兑现 豪车保时捷被指