上市一年多的瑞丰银行8月4日盘中一度跌至6.91元/股,创出历史新低。

据悉,瑞丰银行是浙江省首家A股上市农商行,于2021年6月25日登陆上交所主板,发行价为8.12元/股。

从股价走势看,瑞丰银行上市后前5个交易日实现“五连涨”,期间最高价每股17.08元,较发行价涨幅超110%。然而上市第6天,该行开盘即跌停,上涨之势终止,并转入漫长的下跌趋势。

截至2022年8月5日,瑞丰银行收报7.07元,股价较最高点已经下跌58%,市值较最高点缩水146亿元。

01、股价年内大跌36% 在A股上市银行中表现最差

瑞丰银行从上市第6个交易日开始转入漫长的下跌趋势。今年,截至5月26日,瑞丰银行已连续20个交易日收盘价低于2021年度经审计的每股净资产,达到了实施稳定股价措施的触发条件。

6月2日,瑞丰银行公告称,该行拟采用高管增持的方式来稳定股价。董事长章伟东,主持工作的副行长张向荣等13名在瑞丰银行领取薪酬的董事、高管增持金额合计不低于102.98万元。

6月15日,受中国人寿增资云南白药第一大股东的消息影响,中国人寿涨停并带动大金融板块集体上攻,瑞丰银行跟风涨停。据瑞丰银行当天的龙虎榜数据,华鑫证券长沙芙蓉中路营业部、长江证券上海东明路营业部、安信证券江宁路营业部分别净买入超2000万元。

然而,涨停的第二天,瑞丰银行跌超5%,重回下跌渠道。截至8月5日收盘,瑞丰银行收报7.07元/股。

据凤凰网财经《银行财眼》统计,瑞丰银行本年度跌幅达36%,在42家A股上市银行中表现最差。截至8月5日收盘,A股42家上市银行今年年内股价平均跌幅为3.75%。其中,14家银行年内股价上涨,成都银行今年股价涨幅超30%,江苏银行、江阴银行、南京银行股价涨幅超20%。但同时也有28家银行年内股价下跌,其中只有瑞丰银行跌幅超30%,招商银行、平安银行等5家银行跌幅超20%。

有投资者曾在今年7月吐槽瑞丰银行的走势,“贵公司天天跌,破净资产破发行价,你是一个银行啊。”

对此,瑞丰银行答复表示,“股票二级市场价格波动受多种因素的影响,属于市场行为,请投资者注意投资风险。”

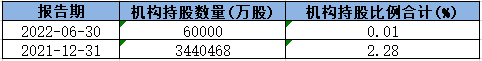

相比较而言,机构投资者对于瑞丰银行的“投资风险”就非常“注意”!据Wind数据统计,2021年12月31日,瑞丰银行机构持股占比为2.28%。而2022年6月30日数据,机构持股占比已经下降至0.01%。

瑞丰银行机构持股数据

02、行长一职空缺两年有余 主持工作2年多的副行长转正

瑞丰银行已空缺两年有余的行长一职,于今年6月21日尘埃落定——此前主持工作的副行长张向荣正式接棒。8月4日,绍兴银保监分局核准了张向荣的瑞丰银行行长任职资格。此前,原行长章伟东2020年1月13日辞任,同日董事会审议通过聘任张向荣为瑞丰银行副行长并主持工作。

据公开资料显示,张向荣,今年45岁,历任浙江省农信联社计划资金处科员、发展计划处副主任科员、发展计划处主任科员、发展规划处主任科员、发展规划处副处长、战略规划部副总经理,瑞丰银行党委委员。2020年3月、2022年1月,绍兴银保监分局先后核准了张向荣的瑞丰银行副行长(主持工作)任职资格、董事任职资格。

瑞丰银行也正是在张向荣主持工作期间实现的上市。凤凰网财经《银行财眼》发现,该行上市之路走得并不顺利。2016年11月,证监会受理该行首次公开发行股票申请,原本定于2018年7月10日上会,却在上会前一晚被取消上会资格。2018年7月9日,证监会发布公告表示,鉴于该行尚有相关事项需要进一步核查,决定取消原本定于2018年7月10日的审核。直至2021年1月7日,瑞丰银行首发正式通过,5月7日首发申请获证监会核准。

瑞丰银行上市无疑是张向荣的一个巨大成就,那么在他主持工作的两年多时间里,瑞丰银行的业绩如何呢?

财报数据显示,截至2020年末、2021年末、2022年3月末,瑞丰银行的总资产分别为1295.17亿元、1368.68亿元、1433.88亿元,处于稳健增长态势。

盈利能力也逐步提升,2020年、2021年,瑞丰银行分别实现营业收入30.09亿元、33.10亿元;2022年1-3月该行营收8.46亿元,同比增长12.63%。2020年、2021年,瑞丰银行归母净利润分别为11.05亿元、12.71亿元;2022年1-3月该行归母净利润2.99亿元,同比增长18.8%。

资产质量方面,截至2020年末、2021年末、2022年3月末,瑞丰银行不良贷款率分别为1.32%、1.25%、1.24%,瑞丰银行拨备覆盖率分别为234.41%、252.90%、260.81%,不良率稳步下降,拨备覆盖率逐步提升。

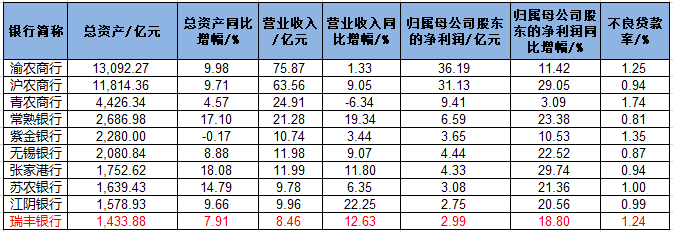

瑞丰银行的业绩近两年多都是处于稳健增长阶段,但若与A股上市的其他区域性农商行相比,仍有不小的差距。

据凤凰网财经《银行财眼》统计,截至2022年3月末,在A股10家上市农商行当中,瑞丰银行的营收垫底,但营收增速位列第三名;归母净利润位列倒数第二,但增速位列第七名;不良贷款率的表现位列倒数第四名;总资产在A股42家上市银行中垫底。

瑞丰银行业绩对比

与同行对比业绩没有明显优势,投资者比较关心瑞丰银行未来竞争力。7月26日,有投资者在互动平台就 “瑞丰银行未来业绩增长点有哪些?公司将通过什么方法来增加利润?”进行提问。

对此,瑞丰银行回复“未来,我行将继续坚持大零售转型、数字化改革战略不动摇,夯实大零售、大产业、大资管、大数字4大板块协同发展,持续提升多元创利能力、风险经营能力、核心客户集聚力、数字改革赋能力、奋斗文化凝聚力,实现高质量发展。”

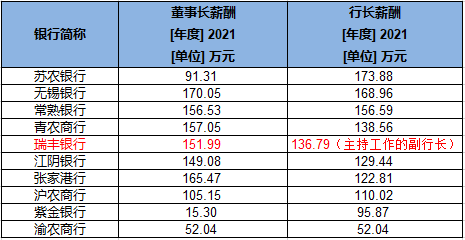

瑞丰银行的股价和业绩在同行业中处于倒数,但高管薪酬情况却处于较高水平。凤凰网财经《银行财眼》根据Wind数据梳理发现,2021年,瑞丰银行董事长章伟东、主持工作的副行长张向荣税前年薪分别为151.99万元、136.79万元,在10家A股上市农商行中均排名第五位。而A股流通市值最大、资产规模最大的渝农商行,时任董事长刘建忠、行长谢文辉2021年的税前薪酬均为52.04万元,大约是章伟东薪酬的三分之一。

2021年上市农商行董事长、行长税前薪酬对比

业绩稳健增长的同时,瑞丰银行也面临一大挑战——压降个人住房贷款占比。2020年末,瑞丰银行个人住房贷款占比为22.33%,较17.5%的监管红线高出4.83个百分点。2021年末,瑞丰银行房地产贷款合计占比、个人住房贷款占比分别为20.52%、20.27%,其中,该行个人住房贷款占比高出监管红线2.77个百分点。

按照央行、银保监规定,2020年12月末,银行业金融机构个人住房贷款占比超出管理要求2个百分点及以上的,业务调整过渡期为2021年1月1日之后的4年。也就是说,瑞丰银行必须在2024年12月底之前压降个人住房贷款占比至17.5%以下。

联合资信认为,瑞丰银行住房按揭贷款已突破监管限制,为优化个人贷款结构,瑞丰银行住房按揭贷款投放力度大幅放缓,进而导致其个人贷款业务增速有所放放缓,个人贷款结构仍面临一定调整压力。

股价创出新低,个人贷款结构面临调整压力,未来,瑞丰银行如何在新任行长的带领下实现高质量发展,凤凰网财经《银行财眼》将持续关注。

猜你喜欢

猜你喜欢 深圳再放大招!30条措施稳增

深圳再放大招!30条措施稳增  全力以赴稳住基本盘 外贸高

全力以赴稳住基本盘 外贸高  “大筒仓”元宇宙空间项目特

“大筒仓”元宇宙空间项目特  世界今头条!多地提出企业上

世界今头条!多地提出企业上  麦趣尔深陷“丙二醇”风波

麦趣尔深陷“丙二醇”风波  银保监会部署开展涉企违规收

银保监会部署开展涉企违规收  索菲亚经销商大会即将召开,

索菲亚经销商大会即将召开,  A股新能源车板块近两个月大

A股新能源车板块近两个月大