目前,多家A股上市银行已披露中期业绩快报,从已披露的数据来看,多家归母净利润均较去年同期实现两位数增长,优异者甚至同比增长超30%。

江苏紫金农村商业银行股份有限公司(下称“紫金银行”,601860.SH)披露的业绩快报显示,2022年上半年,该行营收21.66亿元,同比增长2.64%;实现归母净利润8.24亿元,同比增长10.05%。

不过,相对于业绩公告的发布,该行因业绩快报发布日距离高管增持股份的时间不足10日,造成窗口期违规交易致歉,更加受到市场关注。

高管增持难挽股价颓势

官网显示,紫金银行成立于2011年3月,由原南京市区、江宁区、浦口区、六合区的4家信用联社合并组建成立。2019年1月3日,该行登陆上交所A股主板市场,成为全国首家A股上市的省会城市农商行,全国第6家A股上市农商行,江苏省第8家A股上市银行。

自上市以来,紫金银行股价在2019年3月冲到历史高点11.4元/股之后,便一路下行。2021年该行曾连续两次高管集体增持,但也难挽股价颓势。

紫金银行上市以来股价走势(单位:元/股)

数据来源:Wind

去年4月28日,紫金银行发布稳定股价方案,由在公司领取薪酬的时任董事(不包括独立董事)、高管人员增持公司股份。11月24日,该笔稳定股价方案实施完成,有关增持主体累计增持金额221万元。

然而11月24日至2021年12月21日,该行股票连续20个交易日的收盘价低于公司最近一期经审计并调整后的每股净资产,因而启动了稳定股价措施:由在公司领取薪酬的时任董事(不包括独立董事)、高级管理人员增持股票的方式履行稳定股价义务,增持金额不低于该董事、高级管理人员上一年度从公司领取税后收入的25%,即增持金额合计不低于173万元。

2022年7月14日,上述稳定股价方案实施完成,有关增持主体以自有资金,以集中竞价的方式增持公司股份合计61万股,增持金额合计181万元。

但上述两次增持计划完成后,紫金银行股价并无明显上涨。截至8月24日收盘,紫金银行报收于2.75元/股,早已跌破上市首日开盘价,公开信息显示,紫金银行2018年12月18日发行36608万股,发行价格3.14元。

两次增持计划完成并没有阻挡股价的颓势,却给紫金银行带来了一些“麻烦”。

高管增持构成违规交易

相较于“不温不火”的业绩公告,近日,紫金银行发布的“关于业绩快报发布相关事宜的致歉公告”,则受到更多关注。

公告显示,2022年7月14日,部分高管购入自家2.85万股股份,随后的7月23日,公司发布2022年半年度业绩快报,因业绩快报发布日距离高管购入股份的时间不足10日,被动触发相关规定,公司将涉及此事项的增持主体禁止交易时间由六个月延长为一年。

值得注意的是,这并不是紫金银行首次因业绩公告“翻车”。今年初,在发布2021年年报时,因“普通股股东总数”披露错误,紫金银行对2021年年报进行了更正。

上述“不规范”行为的背后,是否折射了一定的管控隐忧?

事实上,在2019年1月上市后的3年里,紫金银行已经更换了三位董事长。

2019年,紫金银行原副董事长黄维平因个人原因被相关部门要求配合调查,之后不久正式离任;2020年,因董事长张小军到龄卸任,这一职务由汤宇接任;2021年11月,紫金银行发布公告显示,汤宇不再担任董事长,改由赵远宽接任。

公告显示,其董事、监事离职大多系个人原因,“不会对公司经营管理工作产生重大影响”。但投资分析人士吴洪君表示,管理层频频变动,尽管不会直接导致业绩徘徊不前,但是结合经验来看,管理层稳定会对公司业绩起到一定提振作用,有助于向二级市场投资人传递信心。高管频频变动,对公司长远发展有何影响,尚有待观察。

上半年净利两位数增长

从十多家上市银行已披露的数据来看,归母净利润均较去年同期实现两位数增长。紫金银行业绩快报显示,上半年营收21.66亿元,同比增长2.64%;归母净利润8.24亿元,同比增长10.05%。

光大银行金融市场部宏观研究员周茂华表示,“二季度银行确实遭遇了散发疫情的冲击,无论从行业的角度,还是区域的角度来看,影响面还是比较大的。在这种情况下,银行利润增长超过10%,表明银行的经营和盈利相当有韧性。”

不过,2021年上半年,紫金银行营收21.11亿元,同比下跌14.4%;归母净利润7.49亿元,同比微增2.72%,低于A股上市农商行平均水平。不难看出,该行上半年归母净利润增长超过10%与2021年上半年基数较低不无关系。

紫金银行2021年上半年营收、净利润低于行业均值(单位:亿元)

数据来源:Wind

“银行表现分化,主要与各家银行信贷投放速度不同有关。”有券商分析师表示,今年以来,房地产按揭贷款和消费贷规模增长较慢,使得一些主打零售业务的银行估值水平有所下降。

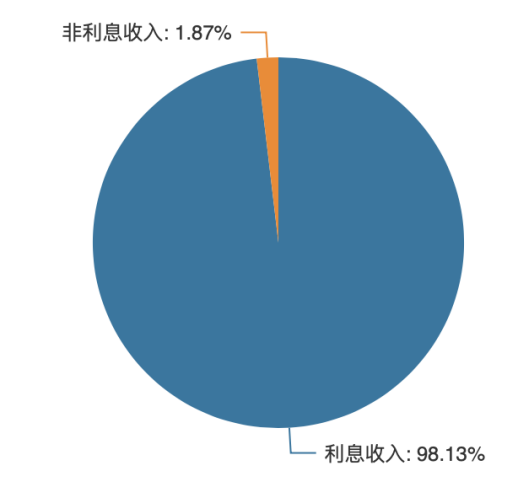

紫金银行主营业务构成

数据来源:Wind

光大银行金融市场部宏观研究员周茂华表示,在银行不断减费让利实体经济的同时,净息差也在大幅减小,而净息差一直是衡量银行贷款业务盈利能力的重要指标之一。

银保监会数据显示,2021年末商业银行的净息差为2.08%,到了今年一季度末已大幅下调至1.97%,降低0.11个百分点。

对于银行下半年经营情况,周茂华表示,虽然二季度的散发疫情波及面比较广,但对银行的影响整体可控,对银行下半年的经营“整体保持乐观”。

作为南京市地方法人银行,紫金银行能否借助南京市承东启西、联通南北的区位优势,交出一份更加“乐观”的成绩单,提振市场信心,扭转股价的颓势?《投资者网》将持续关注。(丁琬璎)

猜你喜欢

猜你喜欢 天天微资讯!赚疯了!美国企

天天微资讯!赚疯了!美国企  古巴储油基地大火蔓延!一座

古巴储油基地大火蔓延!一座  思特奇门店数字化运营平台:

思特奇门店数字化运营平台:  焦点热讯:破除里程焦虑 公

焦点热讯:破除里程焦虑 公  中银证券:江铜股份及其一致

中银证券:江铜股份及其一致  银保监会:二季度末商业银行

银保监会:二季度末商业银行  全球资源、一键匹配、全方位

全球资源、一键匹配、全方位  上攻600万年销!新能源汽车

上攻600万年销!新能源汽车